Visszatért a félelem

2012.11.09. 16:56

A mostani szintek szerintem elég jó beszállási pontot nyújtanak. A amerikai "fiscal cliff" valóban komoly kihívások elé állítja az ország politikusait és ezért jogosan kerültek eladói nyomás alá a részvények és emelkedtek az állampapír árfolyamok. Viszont pont az ilyen pánik hangulatot követően fordulhat nagyot a kocka.

Tehát S&P500 LONG (1382-től) és US 10Y Treasury Future SHORT (133.76-ról). Befektetési horizont: 3 hónap.

Bye bye pénzügyi állások

2012.08.20. 18:06

Statisztika: az elmúlt öt évben eltűnt pénzügyi állások nem jönnek vissza.

City (londoni pénzügyi negyed) állások száma 2012-ben: 255.000

2007-ben: 354.000

Mikor volt utóljára ilyen kevés állás mint most? 1996 elején.

http://www.cebr.com/wp-content/uploads/City-Jobs-Press-Release-May-2012-v2.pdf

Piacok + egy egyszerű és számomra meghökkentő befektetési stratégia

2012.07.30. 16:57

Piacok:

Paradox módon olyan rossz a helyzet, hogy az már jó. Múlt héten is folytatódtak a nagyobb trendek: egyre finanszírozhatatlanabb vált a periféria, a gazdaság pedig tovább lassult tengeren innen és túl. A részvénypiacok viszont ezt látszólag teljesen elfeledve csütörtökön és pénteken szépen felpattantak.

A befektetők már újabb stimulus intézkedésekre játszanak ugyanis. Egy ilyen játék sikerességébe vetett hitnek komoly lökést adott, hogy Mario Draghi jegybankelnök csütörtökön kijelentette, az Európai Központi Bank a mandátuma keretein belül mindent meg fog tenni az euró megvédése érdekében.

És ahogy ígértem a bef. stratégia:

Itt egy elég meghökkentő cikk arról, hogy a USA jegybankülések előtt kell részvényt venni.

Ezek a releváns dátumok, hogy rögtön ki is probálhassuk magunkat előben:

Piaci manipuláció + meglepő traderek közötti emailezés

2012.06.28. 18:03

Nyilávosságra hoztak pár belső emailt a Barclaysnál, miután a bankot az Euribor manipulálása miatt milliókra bírságolták. Az Euribor az a rövid távú kamatláb, amin a bankok egymásnak adnak fedezetlen hitelt (van pl. 3 hónapos meg 1 éves Euribor, attól függően, hogy milyen futamidőre szól a hitel). És most jön a lényeg, az Euribort úgy számolják ki, hogy a nagy európai bankok mind megadják, hogy ők milyen kamaton adnának hitelt. A Reuters ezeket a kamatlábakat utána átlagolja, és az így kapott kamatláb az Euribor. Sok pénzügyi termék értéke függ az aktuális Euribor kamatszintől. A Barclays azáltal, hogy maga egy szándékosan téves kamatlábat adott meg, kicsit a kívánt irányba tudta húzni az Euribort, és ezzel pozitívan befolyásolta az éppen nála lévő termékek árát. A Barclays traderek renttentően hálásak voltak azoknak, akik a cégen belül a kérésükre téves értékeket adtak le.

Néhol igen komoly szövegek mentek… :)

http://dealbook.nytimes.com/2012/06/27/the-things-traders-say/

A kedvencem:

Trader: "Ha nyugdíjba vonultam és könyvet írok erről az egészről, a te neved arany betűkkel lesz szedve."

Euriborért felelős kolléga: "Én inkább nem szeretném, hogy ez bármiféle könyvbe bekerüljön."

És minden egyre jobban rosszabb lett... (Kiegészítés)

2012.06.12. 18:11

6,7%-nál jár a spanyol tíz éves hozam. Ez nem lesz így sokáig fenntartható. Érik egy újabb beavatkozás, bejelentés valamilyen formában. Hónap végén találkozik az Európai Tanács (az EU-s állam- és kormányfők a tagok).

http://www.bloomberg.com/quote/GSPG10YR:IND

A spanyol államnak idén még durván száz milliárd eurónyi államkötvényt kell refinanszírozni. Az a kintlevő államadósság nagyjából egy tizede. Az újonnan kiadott tíz éves kötvényekre kell 6,7%-ot fizetni, míg az összes kintlévő kötvénynél a kamatteher ennél még jóval alacsonyabb. Részben azért, mert ezek a kötvények még alacsonyabb kamatszinteknél lettek kibocsátva. A lejáró kötvényeket viszont most már drágábban lehet csak refinanszírozni. Minden refinanszírozással emelkedik tehát a teljes adósságra mért kamatteher.

Kiegészítés: Első olvasatra talán meglepő, hogy amikor legutoljára tavaly decemberben csúcsot ütöttek az állampapírhozamok (akkor Olaszországban volt nagyon magas a kamatszint), megérte belevenni a kockázatosabb eszközökbe (pl. részvénybe). December végén jött ugyanis a hároméves LTRO (long term refinancing operation), amivel az ECB komoly likviditást pumpált az európai bankrendszerbe, és a piacok ezután jól teljesítettek. Mivel kétségtelen, hogy most is lesznek még újabb mentőakciók és válságkezelésre irányuló bejelentések, a mostani hozamcsúcsok ellenére nem egyértelmű, hogy bele kéne-e adni a kockázatosabb eszközökbe.

Olvasnivaló: spanyol bankok + Írország

2012.06.12. 08:13

Egy kis olvasnivaló. Az első link az IMF spanyol bankszektorról készített elemzéséhez vezet. A második nagyon jó kis iromány pedig egy évtizedeket átívelő képet ad az ír gazdaságról. Segít megérteni, hogy az írek miért tudták átvészelni az ő adósságválságukat. Az ír történet jó példája annak, hogy a bankszektor gyengesége hogyan válhat az állam gyengeségévé, és ezért a mostani spanyol bankmentő akció révén ez is aktuális.

Spanyol bankok:

http://www.imf.org/external/pubs/ft/scr/2012/cr12137.pdf

Ír gazdaság:

http://www.ucd.ie/t4cms/WP11_09.pdf

Eurózóna

2012.05.08. 20:21

Itt van egy cikk egy bombasztikus címmel: "Az eurózóna gyakorlatilag felbomlik"

http://index.hu/gazdasag/vilag/2012/05/08/gyakorlatilag_felbomlott_az_eurozona/

Arról lehet itt olvasni, hogy a görögök miért léphetnek ki az eurózónából. Másról nem. Most akkor ez lenne az eurózóna felbomlása? Ez nem csak annyi, hogy a görögök elhagyják az eurózónát?

Persze arról lehet itt szó, hogy ha a görögök kilépnek, akkor felmerülhet a kérdés, hogy miért ne lépjen ki más is. Kegyetlen nagy káosz lesz Görögországban az euró feladása után egy ideig, ami lehet hogy inkább a maradásra készteti a többi országot. Aztán lehet, hogy nem.

Piacok

2012.04.23. 18:24

46,3-ra csökkent az áprilisi német feldogozóipari PMI (Purchasing Manager Index). Mit jelent mindez?

http://www.markiteconomics.com/MarkitFiles/Pages/ViewPressRelease.aspx?ID=9445

A PMI szorosan követi a GDP-t (bruttó hazai termék), a fenti esetben a német PMI a német GDP-t, és ezért az egyik legfontosabb havi adat. Tudni kell, hogy amire a statisztikai hivatalokban összeteszik a GDP adatokat, addig eltelik országtól függően egy, de inkább két hónap. Tehát a márciusi negyedéves német GDP például csak májusban kerül nyilvánosságra. A PMI segítségével viszont egy szinte azonalli képet kapunk a gazdaság aktuális helyzetéről. Ha pedig a PMI egy adott hónapban 50 alatt van, az azt jelenti, hogy ebben a hónapban nagy valószínűséggel zsugorodott a gazdaság.

És ha már a német gazdaság is zsugorodik, ahol a legkevésbé van szükség megszorításokra, akkor mi lesz itt Spanyolországban és Olaszországban? (Azért mindig csak a spanyolokkal és olaszokkal jövök egyébként, mert ez a periféria két legnagyobb gazdasága. Igen, a görögök csődbe mentek, igen, Portugália bajban van, de a görög / portugál gazdaság viszonylag kicsi. Európa megveszi kilóra. Spanyolország és Olaszország viszont együttesen az eurózóna össztermékének egyharmadát adja. Őket kell figyelni.)

Gyengék a makroadatok, esnek a tőzsdék. A spanyol részvényindex olyan mélyen van mint 2003 közepén, ami nem kis szó. Bele is fogok nézni az ottani részvényekbe, megnézni, mikor érdemes beszállni. Ha a görög út a minta, akkor semmikor, viszont ha jön valami ECB mentőakció a la 3-year LTRO, akkor venni kell. És kell hogy jöjjön valami pozitív impulzus. Ha két akkora gazdaságot mint a spanyol és az olasz hagynak összeomlani, akkor az egész eurózóna megy velük a lefolyón...

http://finance.yahoo.com/q/bc?s=^IBEX&t=my&l=on&z=l&q=l&c=

Érdekes mód az euró egész jól állja a sarat.

http://finance.yahoo.com/q?s=EURUSD=X

Szerencsére nincs európai részvényem. Részvénykitettségem csak az USA-ban van, dollárban. Azért lett ez így, mert nem akartam az eurózónához nyúlni. Sajnos az USA részvények is estek, de nyilván nem akkorát mint európai társaik, hisz a mostani esést nagyrészt az európai problémák hajtják. Az is segít, hogy dollárban van a kitettség, mert ha gyengül az euró, akkor ugye az, akinek dollárban van a pénze nyer.

Végszónak talán annyit, hogy rossz a helyzet (az eredeti megfogalmazás cenzúrázva), de megint minden olcsóbb lett.

Van pénz, ne aggódjatok

2012.03.30. 18:33

A tegnapelőtti bejegyzésemet továbbgondolva, nem vonnám vissza, hogy fenntarthatatlan pályán halad az eurózóna. Viszont félre van téve egy halom pénz arra az esetre, ha meg kell támogatni mondjuk az olaszokat és a spanyolokat.

http://online.wsj.com/article/SB10001424052702303816504577313022742853062.html?mod=googlenews_wsj

Van tehát B-terv, amivel még több időt lehet nyerni.

Az adósságválság anatómiája

2012.03.28. 18:30

Mit értünk el a válságkezelés terén eddig és miért maradt fenntarthatatlan a helyzet?

Az Európai Központi Bank három éves futamidőre durván egy billió eurót pumpált a bankokba (két ún. Long Term Refinancing Operation útján). Ez elég sok pénz. A bankok ebből részben vettek spanyol és olasz államkötvényt. Megnőtt tehát ezek iránt a papírok iránt a kereslet, felment az áruk, és lement a hozamuk. Az alacsony állampapír-hozamoknak köszönhetően a spanyol és olasz állam viszonylag olcsón jut pénzhez és fentarthatóbb adósságpályára került. Míg novemberben úgy nézett ki, hamarosan Olaszország lehet a következő dominó, ami megbillen, és az ország hamarosan nemzetközi támogatásra szorul, most ez az eshetőség rövid távon nem áll fenn. A két fenti veszélyzóna hozamai egyelőre továbbra is alacsonyak. Attól, hogy összeomlik pár igen jelentős államkötvénypiac, a tavaly novemberi helyzettel ellentétben most egyelőre nem kell félni.

http://www.bloomberg.com/quote/GBTPGR2:IND

A mélyen rejlő problémákra való megoldás viszont igencsak a távolba vész. Az OECD-től szabadon letölthető adatok alapján az egy termelési egységre jutó költségek (unit labour costs) Spanyolországban és Olaszországban az euró bevezetése óta összeségében 30% százalékponttal gyorsabban nőttek mint Németországban. Minél alacsonyabbak ezek a költségek, annál olcsóbban tud termelni egy ország, annál versenyképesebb.*

Mivel Spanyolországban és Olaszországban nőttek a munkaköltségek és saját pénznemük, amit le lehetett volna értékelni, ezeknek az országoknak már nem volt, e két ország az elmúlt tíz évben jelentősen veszített a versenyképességéből. Egyre kevesebben vették az exportjukat és így sorozatosan külkereskedelmi hiány mutatkozott.

http://www.tradingeconomics.com/spain/current-account-to-gdp

http://www.tradingeconomics.com/italy/current-account-to-gdp

Érdemes megnézni, hogy ha a fenti grafikonoknál visszaállítjuk a kezdő dátumot, látható hogy Olaszország az euró bevezetése előtt még külkereskedelmi többletnek örvendhetett.

Ezek az országok évekig többet kaptak a világtól (importáltak) mind amennyit adtak a világnak (exportáltak). Hogyan lehetséges ez? Egy ország csak úgy tud folyamatosan külkereskedelmi hiányt fenntartani, ha ezzel párhuzamosan a külföld egyre több követelésre tesz szert az országon belül. Ezeknek a követeléseknek egy része kölcsön (államkötvény, vállalti hitel), más része tulajdonjog (gyár, autópálya). Mivel senki nem adja szívesen fel mondjuk az autópályáit, a kölcsönök jelentős szerepet játszottak Olaszország és Spanyolország külkereskedelmi hiányának finanszírozásában.

A kölcsönökből finanszírozott külkereskedelmi hiány viszont örökké nem fenntartható. Jön egy olyan pont, ahol a hitelezők úgy érzik, inkább már nem adnak kölcsön, már elég pénzzel tartoznak nekik. Görögország 2010 tavaszán érte el ezt a pontot. A kötvénybefektetők adták az állampapír, a német bankok nem hosszabították meg a görög cégeknek adott hiteleket. Ha megszűnik ez a beáramló pénz, akkor nem úgy van, hogy az ország egyszerűen kevesebbet importál. A kereslet sajnos nem ilyen diszkriminatív, hanem általánosan csökken, és recesszióba taszítja az egész gazdaságot.

A Görögországtól elforduló kötvényesek és bankok után maradó oriási űrt az EU kölcsönei tömték részben be. A veszély pedig novemberben az volt, hogy Olaszországnál vagy esetleg Spanyolországnál is lekapcsolják a villanyt, elapad a piacokról a pénz, és nemzetközi segítségre lesz szükség.

Bár sikeres volt tűzoltás, a spanyolok és olaszok továbbra sem versenyképesek, továbbra is külkereskedelmi hiánnyal küszködnek, és nem látni, hogy ez miért változna meg. Várható a jövöben egy olyan pont, ahol ez a két ország, az EU harmadik és negyedik legnagyobb gazdasága (!), Görögország útjára lép. Az EU pedig nem fogja örökké tömködni a lyukakat és egyre több pénzt borítani a rendszerbe. A német választóknak ez nem elfogadható.

Vannak probálkozások a versenyképesség visszaállítására, de ha azzal számolunk, hogy legalább 30%-os költségcsökkenés kell, ez kivitelezhetetlennek tűnik. Ha a mai napon Spanyolországban mindenkinek lecsökkentenék 30%-kal a fizetését (egyéként már csak a szakszervezetek miatt is lehetetlen), akkor semelyik spanyol se menne például ettől kezdve étterembe, és az étterem tuladonos kirúgná a pincéreit, akik nem tudnák fizetni a lakbért. Óriási recesszió következne. Persze, nem teljes a kép. A 30%-os bércsökkenéssel párhuzamosan például az éttermi áraknak is csökkeniük kéne, mivel csökkentek a költségek. Kérdés hogy ilyen esetben az árak lefelé mennyire rugalmasak. A közgazdász szakma szerint az árak általonsságban lefelé nem rugalmasak. Nyilván csak nagyon fokozatosan történhet meg a javulás. A történelemben ilyen akcióra még nem volt példa. Eddig mindig a monetáris unió bomlott előbb fel.

* Pontosítva ez csak akkor igaz, ha változatlan a devizaárfolyam. Ha egy országon belül emelkednek a munkaköltségek, de közben leértékelődik a ország pénzeneme, akkor megőrízheti a versenyképességét.

Heti viccek

2012.03.15. 20:32

Heti vicc 1:

Az alábbi hirdetésben devizaspekulációra buzdít egy hazai brókercég: .jpg)

Gabi, ez nem vicces, ez fantasztikus. Lájkoltam is rögtön. De Svájcról már halottál, nem? Nem hallottál? Nem baj... lényeg... van egy ilyen svájci frank alapú hitel, jó alacsony a kamat, meg még a törlesztőrészleted is csökken, ha erősödik a forint. Gyakorlatilag shortolod a frankot.

Szépen megfogalmazták: a devizaspekuláció annyi, mint "élvezni a devizapiac előnyeit". Mik is az előnyei? Hogy ez egyik legnehezebben előrejelezhető piac? Ha tíz évre betolom a pénzem egy diverzifikált blue chip részvény portfolióba, akkor legalább valószínű, hogy lesz értéknövekedés. Ez a legtöbb devizáról nem mondható el. De sok szerencsét mindenkinek! Vegülis a mi Sorosunk is legyőzte a Bank of England-ot (spekulációs támadásával elég durva font leértékelést kényszerített ki 1992-ben és úgy volt poziciónálva, hogy ebből profitáljon).

"I can honestly say that the environment now is as toxic and destructive as I have ever seen it."

"These days, the most common question I get from junior analysts about derivatives is, “How much money did we make off the client?"

Over the last 12 months I have seen five different managing directors refer to their own clients as “muppets,” sometimes over internal e-mail.

Egy kis gazdasági optimizmus 2. - egy végtelenül egyszerű megoldás

2011.12.17. 18:00

Mi lenne egy hátékony és egyszerű megoldás az európai adósságválságra John Paulson szerint? (aki egyébként idén nagyjából lefelezett egy sok milliárd dolláros befektetési alapot, de ez most irreleváns)

Paulson abból indul ki, hogy Olaszország és Spanyolország bár szolvens, likviditási válságban van. Ha elfogadjuk, hogy a két ország hosszútávon valóban szolvens, akkor következik, hogy az ECB-nek elegendő lenne ideiglenesen garanciát vállalnia az újonnan kibocsátott olasz és spanyol állampapírokra. Ez az ECB-nek nem kerülne semmibe és mindent meg is oldana. Ennyi.

Hogy működne a dolog? Az ECB bejelntené, hogy az elkövetkező két évben garanciát vállal minden az olaszok és spanyolok által újonnan kibocsátott állampapírra (mondjuk max. 10 éves papírokig, mindegy). Ez elég keményen lenyomná ezeken a papírokon a hozamokat (mondjuk 3%-ra, egy ECB által garantált kötvény vonzó), tehát a spanyolok és olaszok az elkövetkező két évben olcsón jutnának pénzhez. A csökkenő kamatkiadásoknak köszönhetően rögtön javulna is az államháztartási egyenlegük. Ők cserébe bevezetnék a nemzetközi közösség által diktált reformokat és mondjuk még fizetnének az ECB-nek évi 1% kamatot büntetésül. A reformoknak köszönhetően két év elteltével már javulnának a mutatóik. A lejáró kötvényeket is ki tudnák fizetni, hisz hosszutávon szolvensek, így az ECB-s garanciával végül nem élnének a befektetők, és az ECB az 1%-os büntetőkamat miatt még keresne is az ügyleten. (Két év után pedig, már jobb mutatókkal, az olaszok és spanyolok garanciák nélkül is képesek lennének finanszírozni magukat, hisz abból indultunk ki, hogy szolvensek.)

http://www.ft.com/intl/cms/s/0/43c76028-2645-11e1-9ed3-00144feabdc0.html#axzz1ggnny229

Egy kis gazdasági optimizmus

2011.12.16. 18:20

Mindenki nagyon pesszimista az európai gazdasági kilátásokat tekintve. Én is. Itt van rögtön három fő tényező, ami jövőre lenyomja majd a növekedést.

1. Fiskális megszorítás

2. Banki hitelvisszaszívás

3. Bizonytalanság*

Az 1. és 2. pontról sokan beszélnek, de ezeknek a tényezőknek a hatása gyakran nincs számszerűsítve, pedig érdekes lenne. Az UniCredit közgazdászai, akiket most az ex Goldman Sach-es Erik Nielsen vezet, viszonylag optimista számokkal áltak elő.

1. 2012-re 1.5%-os GDP-arányos fiskális megszoritást várnak az eurózónában (ez van bejelentve) és 0.5-ös fiskális multiplikátorral számolnak. Az eurózóna gazdasági növekedését tehát 0.75%-kal fogja visszafogni a fiskális szigor. De miért csak 1.5%-os megszorítás lesz? Arról van szó, hogy bár valóban oriási az európai kormányok adósságállománya, nem kell mindent rögtön visszafizetni. Már egy kisebb megszorítás is elég lehet ahhoz, hogy a hosszutávú adosságpálya vonzóvá váljon a befektetők számára (tisztelet a kivételnek, pl. Görögország - itt eurózónás átlagokról beszélünk: Olaszországban például 1.5%-nál nagyobb lesz 2012-ben a GDP-arányos megszorítás).

2. A European Banking Authority szerint a bankoknak €115 milliárd friss tőkére van szükségük. Ha feltételezzük, hogy ennek a tőkének csak 25%-át sikerül új tőke formájában bevonni, akkor ahhoz hogy a bankok mégis megfeleljenek a tőkekövetelményeknek, 8%-os hitelzsugorodásra lesz szükség. (Ha egy bank csökkenti a hitelállományát, akkor már kevesebb tőke kell neki. A teljes €115 milliárdra akkor lenne szükség, ha a hitelállomány változatlan maradna.) Egy ECB-s tanulmány szerint pedig 8%-os hitelzsugorodás kb. 0.7%-os GDP-zsugorodáshoz vezet.

De. Ha a €115 milliárd nagy részét sikerül tőke formájában bevonni, akár állami pénzek formájában, akkor kisebb lesz a hitelvisszaszívás és kisebb lesz a gazdaságot lassító hatás is.

Ezek alapján a számok alapján a 1. és 2. pontban említett hatások egyedül nem fogják jövőre összeroppantani a gazdaságot. A 3. pontra most nem térek ki.

*A bizonytalan gazdasági kilátások miatt mind a vállaltok, mind a fogyasztók elnapolják egyes kiadásaikat. A gyár nem vesz új gyártósort, mi pedig nem veszünk új autót. A gyártósort gyártó cégnél csökken a bevétel és elbocsátások következnek. Az elbocsátott dolgozók pedig a kimaradó kereslet okán kevesebbet költenek. Szépen átgyűrűzik a gazdaságon a bizonytalanságból eredő kereslethiány.

Óriási ECB kötvényvásárlás lehetséges magas infláció nelkül

2011.11.22. 21:09

Van egy fontos összefüggés az EU adósságválsággal kapcsolatban, amivel nagyon kevesen vannak tisztában -- ideértve neves elemzőket, közgazdászokat, és a német kormányt. Egy William Buiter által szerzett Citigroup tanulmány enged bepillantást a témába. Buiter egyetemi professzorként és a Bank of England monetáris tanácsának tagjaként szerzett hírnevet magának. Csak nemrég váltott a magánszektorban és a hátterének köszönhetően példátlan éleslátással képes elemezni a helyzetet.

Az ECB-nek módjában áll megvenni az összes spanyol és olasz kötvényt (úgy 3.000 milliárd euró összegben) anélkül, hogy ez hosszú távon inflációhoz vezetne. Ez persze szemben áll sok szaktekintély kijelentésével. A bevett logika az, hogy bár az ECB nyomtathatna pénzt és ebből vehetne spanyol és olasz kötvényeket, ez hosszú távon túlzott inflációs nyomást gerjesztene. Ez valójában nem igaz.

Az euró övezetben egy 2%-os inflációs ráta elfogadhatónak minősül. Mondhatjuk, hogy ekkora infláció nem számít túlzott inflációnak.* Ez leegyszerűsítve azt jelenti, hogy az ECB-nek minden évben módjában áll nyomtatni valamennyi eurót, ami a 2%-os infláció eléréséhez szükséges. Ebből a frissen nyomtatott pénzből pedig vehet akár spanyol vagy olasz kötvényt. Az ECB-nek ezúton rendelkezésre álló összeg évi 50-80 milliárd euróra tehető. Ebből az összegből pedig az évek során óriási összegben lehet kötvényt vásárolni, anélkül, hogy az 2%-on felüli inflációhoz vezetne. A pontos számítások alapján hosszú távon az egész spanyol és olasz kötvényállomány megvásárolható, 2% feletti infláció nélkül.

Az alapvető probléma a kötvényvásárlással nem inflációs, hanem politikai. Az ECB kötvényvásárlása esetén a többi EU-ország rovására Olaszországba és Spanyolországba vándorolnának olyan pénzek, amik normál helyzetben az egész EU-t illetnék. Ebbe az EU egyelőre nem hajlandó belemenni.

* Elfogadott, hogy az alacsony, de pozítiv infláció megolajozza a gazdaság motorját. Röviden ezért nem 0%-os, hanem 2%-os az ECB inflációs célja.

Short Európa

2011.09.27. 21:18

Több mint 5%-ot emelkedett ma a német DAX index, az írás pillanatában 5650-nél járunk.

http://finance.yahoo.com/q/bc?s=^GDAXI+Basic+Chart&t=5y

Ezt az emelkedés egy eurós mentőcsomagra való spekulálás is hajthatja. Az angol Telegraph pár napja már egy esetleges több billió eurós (azaz több ezermilliárd eurós) csomagról írt.

Ami viszont a makrogazdasági kilátásokat illeti, Európában még a lejtő elején járunk. Innen még gazdasági zsugorodás valószínűsíthető.

A részvényárfolyamok akkor ívelhetnek tartósan felfelé, ha a zsugorodás üteme már lassul. Ezt láttuk 2009 márciusában, amikor tartós emelkedésbe kezdtek az árfolyamok. A növekedés még negatív volt és a makrogazdasági mutatók még recessziós szinteken jártak, DE elkezdtek javuló tendenciát mutatni.

Én még egyelőre rosszabbodó tendenciát és esést várok.

A 108-as német Ifo index nem lenne gond

2011.08.24. 12:32

A német Financial Times Online címlapon hozta, hogy baj van, alacsonyabb volt a német Ifo konjunktúraindex a vártnál.

http://www.portfolio.hu/gazdasag/joval_a_vart_alatt_az_ifo_index.154252.html

Én nem ebben látom a bajt, hiszen az index még mindig iszonyatosan magasan áll. Főleg, ha figyelembe vesszük, hogy a német gazdaság a második negyedévben már csak 0,1%-ot nőtt.

A baj inkább az, hogy az Ifo innen még nagyot fog esni. Az index most inkább egy lagging indikátor. Belassul a világgazdaság és lesz még sokkal alacsonyabban is. Ezt már a részvények is keményen árazzák. Csak az újságírok nem.

Pánik vagy beárazás, avagy mibe fektessünk?

2011.08.16. 19:48

Számomra a pánik túladottságot jelent, amikor érdemes beszállni. A márciusi japán földrengésbe megérte belevenni, hamar visszamásztak a részvények.

Pluszban a Nyilasi Alap

2011.08.14. 22:47

http://www.portfolio.hu/befalap/alap.php?isin=HU0000708706

Mostanra mégis bejött az részvény short. Gratulálok!

Kérdés, hogy most kéne-e zárni a shortot. Nyereséget realizálni jó dolog, de a részvényekben még simán benne van egy kis esés, és nem látom, hogy a következő egy-két hónapban mitől másznának hirtelen sokkal magasabbra.

A héten egyébként szeretnék írni egy kis piaci összefoglalót. Sok érdekes mozgást láthattunk az elmúlt két hétben.

Nincs kiút az európai adósságválságából

2011.05.24. 20:02

Spanyol event risk

2011.05.19. 19:50

A hétvégi helyi és önkormányzati választásokon várhatóan sok helyen hatalomváltás fog bekövetkezni, ez pedig a helyi könyvelés tüzetesebb átvizsgálását eredményezheti. Kiderülhet, hogy nagyobb a büdzsék hiánya, és az eladósodottság, mint azt eddig gondolni lehetett.

Az autonóm területek kiadásai adják a spanyol államháztartási hiány egynegyedét.

A spanyol gazdaság egyébként négy és félszer nagyobb mint a görög, de az államadósság viszonylag alacsony -- a GDP 60%-a. Görögországban 140% körüli az arány.

http://www.marketwatch.com/story/spain-pm-zapatero-on-edge-as-elections-loom-2011-05-19

Ritka, '87-es dokumentumfilm Paul Tudor Jones hegde fund menedzserről

2011.05.09. 21:18

A film betekintést enged Paul Tudor Jones hedge fund menedzser mindennapjaiba a 80-as évek derekán. Ő most egyébként 56 éves és a Tudor Investment Corporation fejeként menedzsel jó pár milliárdot. Nézzétek, amíg le nem veszik!

Számít, hogy az USA negatív kilátást kapott?

2011.04.18. 21:17

Én azt hittem, hogy a piacok megelőzik a hitelminősítő intézeteket, hogy a több ezer kötvénykereskedő, alapkezelő, és befektetési stratéga egy globális piacon jobban meg tudja határozni az USA állampapírok (és részvények) árát, mint egy maréknyi elemző egy hitelminősítő cégnél.

Első látásra úgy tűnhetett, hogy a Standard & Poor's döntése, amivel az USA állampapíroknak negatív kilátást adott, mégis hatással volt a piacokra. Napközben az amerikai részvénypiac volt 2%-os mínuszban is, és az újságok rögtön ok-okozati összefüggést véltek felfedezni a hitelminősítői döntés és a részvénypiacok mozgása között.

Viszont mivel egy ilyen hitelminősítői döntés elsősorban az adott ország adosságáról szól, az államkötvények árazására kéne a leközvetlenebbül hatnia. (A rengeteg a másodlagos hatás mellett.)

Ami érdekes, hogy bár volt egy kilengés, pár orával a Standard & Poor's döntése után az USA kötvényhozam már alacsonyabb áron cserélt gazdát, mint nyitáskor (a döntés nyilvánosságra hozatala előtt). A hozamnak márpedig a megemelkedett kockázati felár miatt emelkednie kellett volna, ha bárki is törődne a Standard & Poor's döntésével. Nyilván közben változhattak más tényezők is, amik befolyásolják a hozamot, de nem hiszem, hogy ezek ma ellensúlyozták volna a hitelminősítői döntés hatását, ha lett volna ilyen hatás.

Közben látom, hogy a részvények szépen visszamásztak. Már csak úgy 1% mínuszban van az S&P 500. 1%-ot olyan napon is esik, amikor az égvilágon nem történik semmi. Jelentéktelen a Standard & Poor's döntése.

Szerző: penzugyimesek

Szólj hozzá!

Címkék: állampapír hitelminősítők portfolioblogger standard & poors

2011 április -- piaci körkép

2011.04.05. 20:05

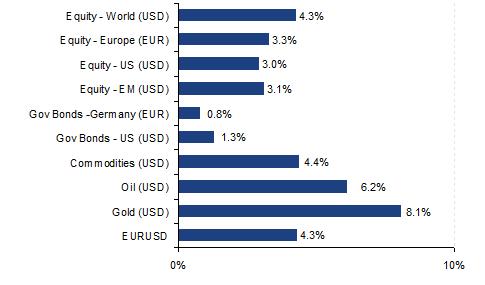

Különböző eszközosztályok márciusi hozamai:

.jpg)

A japán hármas katasztrófa (földrengés, cunami, nukleáris szerencsétlenség) és a közel-keleti helyzet ellenére a részvények globális szinten alig veszítettek értékükből, ha a teljes március havi hozamokat tekintjük. Ez részben a jól teljesítő feltörekvő piaci részvényeknek tudható be. A nyersanyag-exportáló országok, mint például Oroszország, különösen jól teljesítettek, emellett erősödtek a feltörekvő piaci valuták, ami szintén hozzájárult az erős dollár hozamokhoz.

A piacok úgy gondolják, hogy a fenti negatív fejlemények nem lesznek különösebb hatással a globális növekedési ciklusra és a világgazdaság egyelőre tovább nőhet.

A nyersanyagpiacokon az olajra kötött (long) határidős ügyletekkel magas hozamot lehetett elérni és az arany ára is tovább emelkedett.

Némi bizonyíték arra, használhatatlanok a vezető befektetési bankok (valuta) előrejelzései

2011.03.18. 18:44

Pár napja felírtam magamnak, hogy mit gondol négy neves befektetési bank az EURUSD árfolyam alakulásáról. Konkrétan az egy éves általuk várt fel- vagy leértékelődésről van szó.

Az EURUSD árfolyam egy éves várható alakulása:

| Credit Suisse | +7.40% |

| Barclays Capital | +3.70% |

| Nomura | -4.30% |

| UBS | -7.00% |

Ha a Credit Suisse-szel beszélek tehát, akkor jól öltözött elemzők egy öt oldalast elemzést a kezembe nyomva, a mondatokat gyönyörűen egymásba fűzve elmondják, hogy az elkövetkező egy évben az euró miért fog felértékelődni.

Az UBS-nél vagy a Nomura-nál viszont az ugyancsak felkészült brókerek pont az ellenkezőjét mondják, ha éppen őket kérdezem. Ha előtte nem beszélek a Credit Suisse-szel, akkor talán még meg is győznek.

Nem sokan veszik a fáradtságot, vagy áll szándékukban, hogy először minden bankot végigkérdezzenek és valahogy feldolgozzák a kapott ellentmondó információkat. Egy konkrét bank előrejelzésére viszont úgy tűnik, értelmetlen odafigyelni, mert ha vesszük a fáradtságot, akkor találunk más hasonlóan neves bankot, amelyik teljesen ellentétes előrejelzést ad. Az EURUSD esetében legalábbis úgy tűnik, most ez a helyzet.